|

| 1999年1月会報 「システム売買必勝法」より 吉村茂光 最近のように相場が低迷してくるとなかなか売買のチャンスがありません。投資家はどうしても欲求不満になりがちです。 その欲求不満の吐け口を必勝法の探求に見いだしている投資家も多いようです。それはそれで結構なことなのですが、問題はそのエネルギーが正しい方向に向けられているかどうかということです。 ■トータル指標の分析は無意味 見当違いの研究をいくら懸命にやっても、それはエネルギーの無駄遺いに過ぎません。 この手の典型はいろいろな指標の平均を取ったり、買い転換した指標の数と売り転換した指標の数を比較するといったものです。 このような作業は全くのエネルギーの無駄遺いです。テクニカル指標の算出法はどれを取っても非常に似通っています。 例えばオシレーター系の指標(Oと100の間、または−100と十100の間をサインカーブを描いて往来する指標、オシレーターとは振動子の意味)は大概のものが一定期間の上がった日の値幅と下がった日の値幅の比率を計算したもの(相対力指数)や値幅を無視して上げ下げの日数の比率を計算したもの(サイコロジカルライン)が基本になっています。これだけでは芸がないというのでこの計算に移動平均を組み入れたり、比較の対象を引け値と引け値ではなく安値と高値を比較してみたりと工夫をこらした指標もありますが、単に計算が複雑になっただけで効用の点ではあまり変わりばえがないようです。 (上下した日の値幅ではなく出来高の比率を取ればボリュームレシオになります) 皆、同じようなところで当たり同じようなところで外れます。計算式が似通っているので当然のことです。 オシレーター系指標は逆バリの手法ですが順パリの手法(最近ではトレンドフォローシステムとかもっともらしい呼称がついています)にも同様のことがいえます。 典型的な手法としては新値三本抜きとかカギ足があります。舶来の手法としては有名なダウ理論とかパラボリック、ボリンジャーバンドといったのがそれです。 これらの手法も同じような長所と欠点を持っており、大きな相場になればどれを使っても儲かるし、小相場の時はどれでやっても高値掴みになります。 必勝法の手段としての分析指標は既に開発し尽くされてしまったと言っても過言ではありません。必勝法の開発を志すなら全然別の視点から考えてみる必要があります。 ■テクニカル分析は宗教ではない テクニカル分析の手法はどれをとっても極く簡単なものばかりですし、考え方も皆似通っています。 しかし、このことはテクニカル分析を商売としている人たちにとっては極めて都合の悪いことです。ノウハウを伝授しても有り難味がないからです。 半ページもあれば解説できてしまうような簡単なノウハウでは高額な伝授料は取れません。その対策として宗教的な要素を取り入れる傾向があります。 私は信仰を否定するつもりはありませんが、合理的に行動すべき投資活動とは切り離して考えるベきです。 テクニカル分析の世界に太公望呂尚伝に出てくるような白髪の老人から秘伝書を授かったといった類のヨタ話を持ち込み商売にするのは感心できません。(さすがにここまで極端な例は少ないようですが確認のしようがない中国やユダヤの秘法を持ち出し煙に巻く古典的手法は結構幅を利かしているようです) 物事を成就させるために一番大切なことは目的に合った手段をとるということです。我々がテクニカル分析をするということは、それによって大きな儲けを手中に収めるという目的があるからです。 そのためには努力の方向を間違ってはなりません。昔、私の友人が相場で破産し「罫線をいっぱい引いて研究したんだけどなあ・・」と嘆いていたことがあります。 私は「そんなものをいっぱい引くから失敗するのだ」と喉元まででかかったのですがさすがに可哀想で言うことはできませんでした。 今でも私の周りに罫線病患者が沢山います。何も罫線を引くことが悪いといっているわけではありませんが、これに淫すると間違いなく性格が頑固になり、独善的になります。 洗脳の方法の一つとして単純な作業を強制的に繰り返させるやり方があります。思考能力を奪い暗示にかかり易くするのが目的です。宗教上の厳しい修行も、その是非は別にしてこの目的のためであることは間違いありません。 単純作業(罫線を引くような)の繰り返しは肉体的には大変でも、ものを考える頭は怠けている状態です。 罫線を何百と引く時間があったら苦しくとも自分の頭でものを考えるのに使うべきだと思うのですがいかがなものでしょう。 ■テクニカル指標は投資の杖 山を登るには杖が必要です。しかし、杖だけでは上れません。何よりも太切なものは2本の足であることはいうまでもありません。 私は投資の際にどちらかというとテクニカル分析に比重をおく方ですが、グランビルのようなテクニカル万能派には賛成できません。 現在は半世紀に一度の構造的な変革期であると言われています。このような時期に循環的な変動を前提とする従来のテクニカル分析に無条件で追従するには危険があります。 何が起こっても不思議はない、どんな動きになってもおかしくない状況なのですからそれに見合ったような投資法で対処する必要があります。 つまり、相場がどんな動きをしようとも大きく動きさえすれば儲かるようなシステムを構築しなくてはなりません。 過去のデータを沢山集め、あの時はこうなったから、この時はこうなったからということで帰納法的に作られた法則は今のような時期にはあまり役に立ちません。 「明日もまたかくてありなん」とはならない可能性が高いからです。それよりも人間の本質的なものはどんなに時代が変化しても変わるものではありません。 その点から演鐸的に推論し相場観や戦略を練るべきだと考えます。 ■日経平均の買い場を探る。こちらをご覧下さい。 ■買いサイン時の銘柄検索法、こちらをご覧下さい。 |

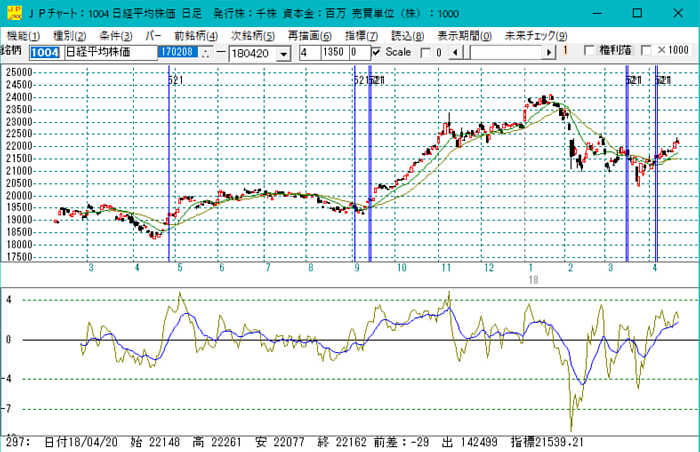

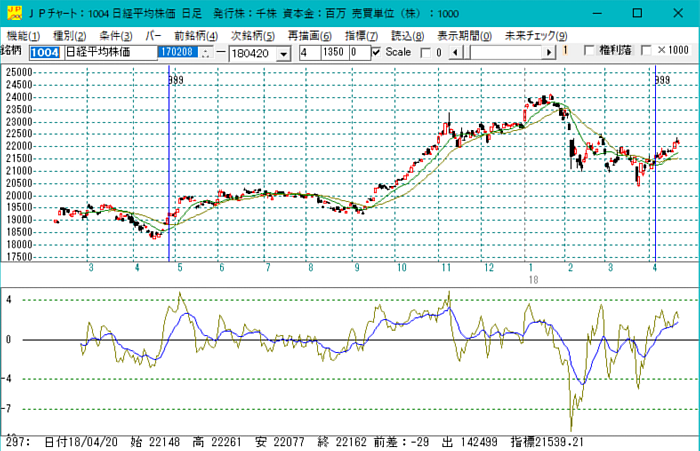

| 日経平均買いサイン JP分析シート使用 ※↓クリックすると拡大します。日足521番シート  ※↓クリックすると拡大します。日足522番シート  現在のチャートに当てはめてみます。  高値掴みポイントが2カ所あります。そのままの条件ではうまくいかないようです。 さて、ここからが思案のしどころです。「ハズれた。当てにならないじゃん。」で終わってしまう人、「買い条件に手を加えて、高値掴みのポイントにサインが表示されないようにしてみよう。」と考える方。 弊社のソフトは後者向けです。既存の条件が当てはまらなくなったら、作り替えて将来の相場に備える。全てのポイントについて見事に買いサインが表示される万能シートはありません。相場が変化するように条件も変化させなければ、儲けることは難しいでしょう。条件を追加してノウハウをシートにため込んでください。それは必ずやあなたの宝となるはずです。 条件を作り替える ・上記サインは全て521番シートです。 このシートを以下のように作り替えました。4つの項目を追加しました。 ※↓クリックすると拡大します。日足新521番シート  ※ソフトユーザーの方はこの新521番シートでチェックしてみてください。 |

|

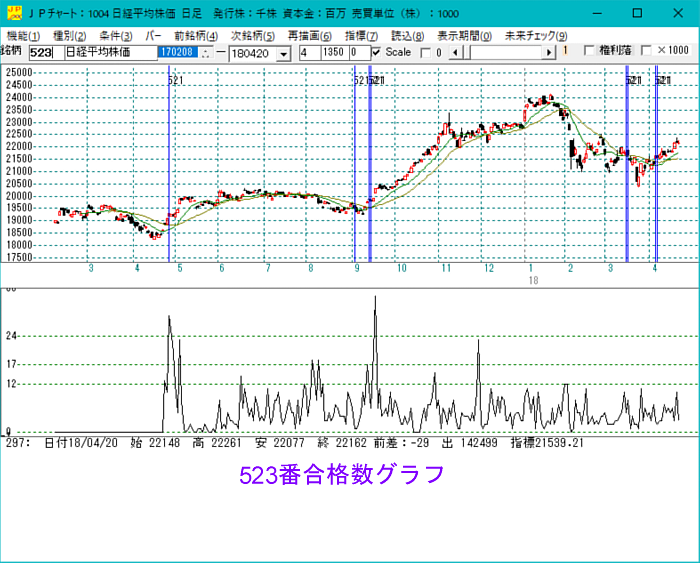

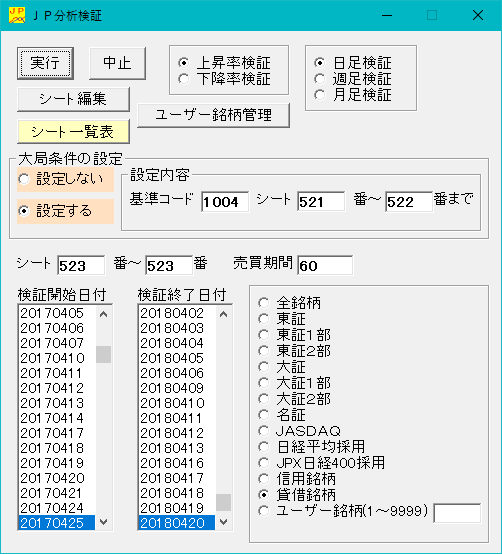

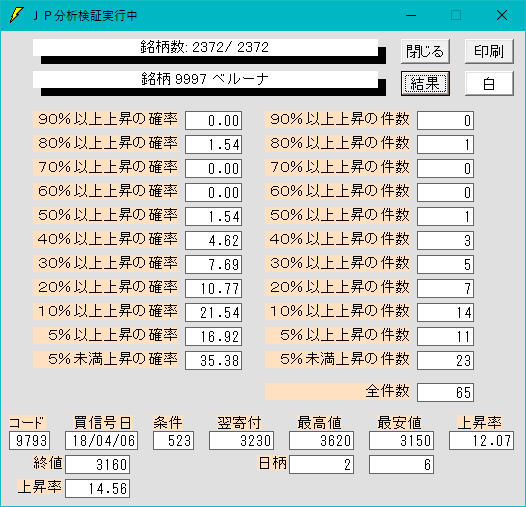

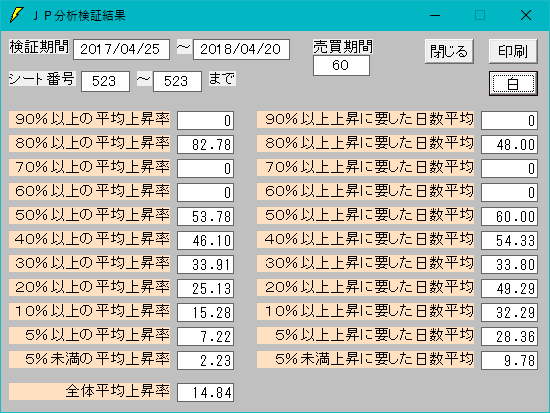

■2018年4月21日(土)更新 直近で当てはめると、521番のみ点灯しました。522番は点灯せず。  ※サイン点灯後、過去XX日間の安値を下回ったら損切りとすれば、このまま使えそうです。 条件に手を加えた新521番は、999番へ作成  JP2000ソフトを使った長期チャートでのチェックはこちらです。 今から19年ほど前のシートですが、まだまだ使えそうです。 個別銘柄の検索シートはJP分析日足523番です。  検証    日経平均の上昇率の割には、芳しくありません。 19年前と今とでは、個別銘柄の値動きは違いがあるという事でしょう。その反面、日経平均は似たような値動きといえそうです。 |